2022-06-02, 18:25 Warszawa (PAP)

Zarządy PKN Orlen i Grupy Lotos uzgodniły i podpisały plan połączenia obu firm – poinformowały spółki w czwartkowych komunikatach. Dodano, że połączenie nastąpi poprzez przeniesienie majątku Grupy Lotos do PKN Orlen.

Jak wyjaśniono, firmy ustaliły, że w zamian za 1 akcję Lotosu akcjonariusze tej spółki otrzymają 1,075 akcji PKN Orlen.

W czwartkowym komunikacie prasowym PKN Orlen poinformował ponadto, że w wyniku fuzji PKN Orlen i Grupy Lotos udział Skarbu Państwa w połączonym koncernie wzrośnie do ok. 35 proc.

„Zakładając następnie połączenie z PGNiG, udział ten zwiększy się do ok. 50 proc., co oznacza, że kontrola nad nowo powstałym koncernem multienergetycznym zostanie dodatkowo wzmocniona” – dodano.

Jak poinformował Orlen, warunkiem niezbędnym do finalizacji transakcji będzie zgoda akcjonariuszy spółek dotycząca parytetu wymiany oraz pozostałych warunków połączenia.

„Bezpieczeństwo energetyczne Polski i jego wpływ na rozwój gospodarczy traktujemy priorytetowo. Dlatego tworzymy silny, zintegrowany koncern, o zdywersyfikowanych przychodach, odporny na niezwykle dynamiczne zmiany w otoczeniu makroekonomicznym. Podobnie jak w przypadku wcześniejszych przejęć realizowanych przez Grupę Orlen, zamierzamy zwiększać wartość połączonej Grupy Lotos, wykorzystując mocne strony obydwu podmiotów” – powiedział cytowany w komunikacie prezes Orlenu Daniel Obajtek.

„Pomoże nam w tym także współpraca z silnym partnerem, globalnym liderem branży petrochemicznej i największym producentem ropy naftowej na świecie. W efekcie przyczynimy się do modernizacji i dalszego rozwoju naszego biznesu, jednocześnie zwiększając jego odporność na coraz bardziej niestabilne otoczenie rynkowe oraz budując trwałą wartość dla akcjonariuszy, klientów indywidualnych i lokalnych społeczności” – dodał.

Jak poinformował PKN Orlen, połączenie zostanie zrealizowane poprzez przejęcie Grupy Lotos przez PKN Orlen, co oznacza, że w momencie przejęcia akcjonariusze Grupy Lotos obejmą nowe akcje w podwyższonym kapitale zakładowym PKN Orlen i staną się akcjonariuszami tej spółki.

„Przyjęta formuła połączenia jest najprostszym i najszybszym rozwiązaniem, możliwym do zastosowania w tej transakcji, które pozwoli na szybką i pełną integrację aktywów i poszczególnych segmentów biznesowych. Przyjęta struktura transakcji zapewni też lepszą płynność nowej grupy, co umożliwi skuteczną kontynuację dotychczasowych projektów oraz inwestowanie w kolejne perspektywiczne obszary działalności” – napisano w komunikacie.

Proces przejęcia kapitałowego Grupy Lotos przez PKN Orlen rozpoczął w lutym 2018 r. podpisaniem listu intencyjnego ze skarbem państwa, który posiada w Lotosie 53,19 proc. głosów na Walnym Zgromadzeniu Akcjonariuszy.

W listopadzie 2018 r. PKN Orlen złożył w Komisji Europejskiej wstępną wersję wniosku o zgodę na koncentrację. Na początku lipca 2019 r. do KE trafił wniosek w finalnym kształcie, natomiast 14 lipca 2020 r. płocki koncern otrzymał od Komisji Europejskiej warunkową zgodę na przejęcie Lotosu.

W sierpniu 2020 r. Orlen podpisał porozumienie ze skarbem państwa i Grupą Lotos, dotyczące realizacji transakcji nabycia akcji gdańskiej grupy, a w konsekwencji przejęcia nad nią kontroli kapitałowej. Z kolei w maju 2021 r. Orlen, Grupa Lotos i Ministerstwo Aktywów Państwowych podpisało porozumienie dotyczące struktury nowego koncernu multienergetycznego, którego budowa ma odbywać się w formule połączenia trzech spółek: PKN Orlen, Lotos i PGNiG.

Do 14 stycznia br. PKN Orlen miał przedstawić Komisji Europejskiej tzw. „środki zaradcze”, umożliwiające przejęcie Lotosu. Mają one uchronić polski rynek paliw i rynek rafineryjny przed monopolem. W listopadzie 2021 r. paliwowy koncern otrzymał zgodę KE na przedłużenie prac. Jak zrealizuje wytyczne KE umożliwijace przejęcie Lotosu, koncern ogłosił oficjalnie 12 stycznia br.

Płocki koncern poinformował wówczas, że węgierski MOL przejmie 417 stacji paliw sieci Lotos znajdujących się na terenie Polski za kwotę 610 mln dol. Orlen natomiast kupi od MOL 144 stacje paliw na Węgrzech oraz 41 stacji paliw na Słowacji za ok. 229 mln euro. Obszar logistyki paliw i asfaltu w ramach spółki Lotos Terminale kupi Unimot za co najmniej 450 mln zł. Natomiast Lotos Biopaliwa kupi miła firma Rossi Biofuel.

Orlen wynegocjował też z koncernem Saudi Aramco, który ma kupić 30 proc. akcji Rafinerii Gdańskiej długoterminowy kontrakt na dostawy 200 do 337 tys. baryłek ropy dziennie. Docelowy pułap dostaw arabskiej ropy powinien w tym roku osiągnąć pułap 400 tys. baryłek dziennie (20 mln ton rocznie). Składają się na to dostawy wynikające z kontraktu z Saudi Aramco, oraz z transakcji sprzedaży 30 proc. udziałów saudyjskiemu koncernowi w rafinerii. Orlen oszacował, że dostawy te mogą zaspokajać do 45 proc. łącznego zapotrzebowania całej Grupy Orlen – już po przejęciu Lotosu – zarówno w Polsce, jak i na Litwie oraz w Czechach.

16 marca br. prezes Urzędu Ochrony Konkurencji i Konsumentów (UOKiK) wydał natomiast warunkową zgodę na połączenie PKN Orlen i Polskiego Górnictwa Naftowego i Gazownictwa (PGNiG). Transakcja może dojść do skutku pod warunkiem sprzedaży spółki Gas Storage Poland, która zarządza magazynami gazu należącymi obecnie do PGNiG.

Ministerstwo Aktywów Państwowych oszacowało, że cztery połączone firmy, czyli PKN Orlen z Energą oraz z Lotosem i PGNiG będą miały, jako nowy podmiot, około 78 mld zł łącznej kapitalizacji, 200 mld zł przychodów rocznie oraz zysk EBITDA w na poziomie 20 mld zł.(PAP)

autor: Łukasz Pawłowski, Michał Boroń

pif/ mick/ ab/ drag/

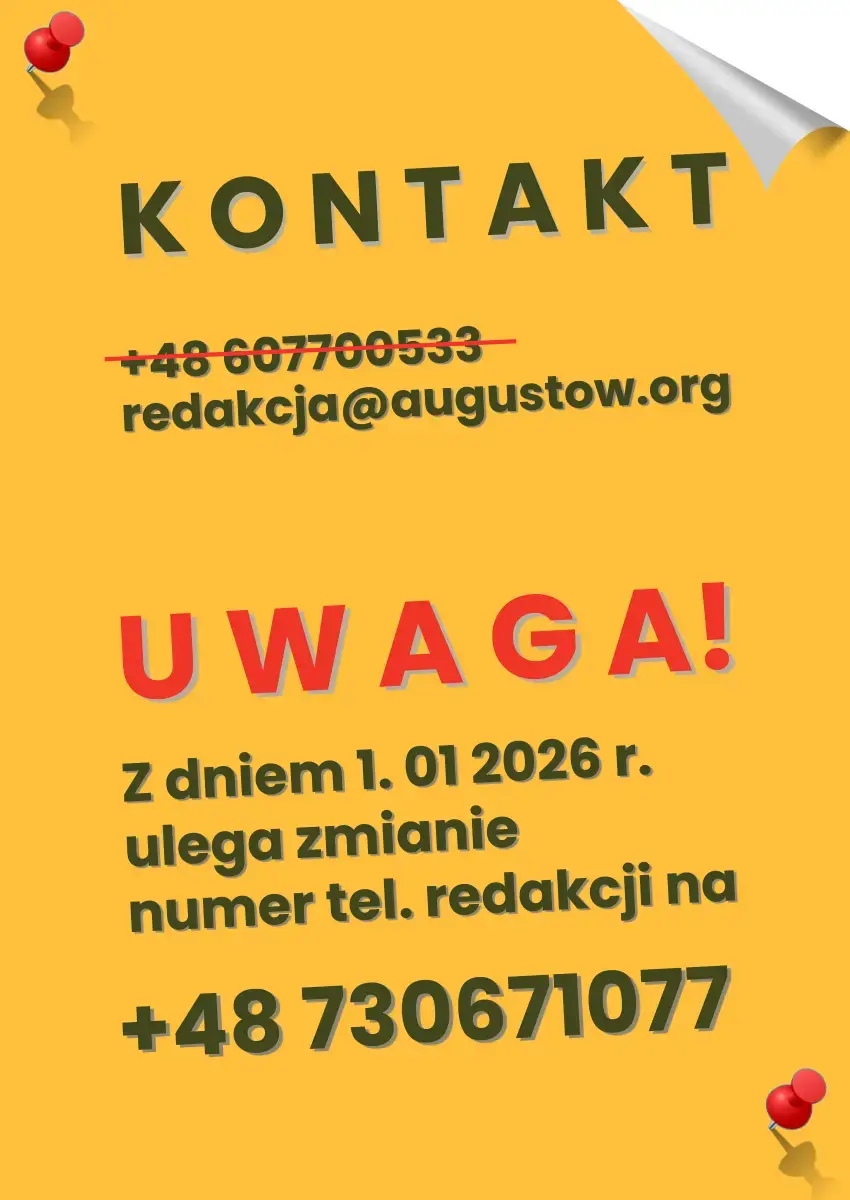

[…] Dyżury trwają zazwyczaj 2 godziny dziennie – najczęściej 20:00-22:00. – Augustow.org […]

To jak,pierwsza łopata wbita pod budowę tej kładki? Jest 1 stycznia 2026 r-gdzie ta budowa???

Jak potrzebowałem pomocy to zamiast pomocy otrzymałem kopa od pań z Augustowskiego MOPS-u..mam ZERO szacunku dla tych osób.

Już niedługo akcja się kończy, więc warto brać udział. Zawsze to lepiej wiedzieć jaki mamy stan zdrowia. U mnie wszystko…

Równie dobrze można było zerwać asfalt i wyłożyć całą drogę kamieniami od Augustowa aż po Raczki jak za starych dobrych…